Professional Documents

Culture Documents

CUADRO COMPARATIVO REFORMAS LEY ANTIEVASIÓN II Con Observaciones

Uploaded by

Consultoría De Oriente CpasOriginal Title

Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

CUADRO COMPARATIVO REFORMAS LEY ANTIEVASIÓN II Con Observaciones

Uploaded by

Consultoría De Oriente CpasCopyright:

Available Formats

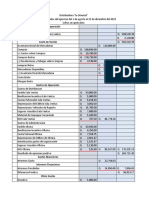

CUADRO COMPARATIVO DE LAS REFORMAS CONTENIDAS EN LEY ANTIEVASIN II DECRETO 4-2012 DEL CONGRESO DE LA REPBLICA

NORMA ARTO. 1 Prrafos 3 y 4 arto. 31 LEY DEL ISR TEXTO ANTERIOR Impuesto sobre rentas presuntas en facturas especiales: En las facturas especiales que se emitan de acuerdo con la Ley del Impuesto al Valor Agregado se presume, salvo prueba en contrario, la existencia de una renta imponible del diez por ciento (10%) del importe bruto de cada factura especial, si se trata de ventas de bienes; y del veinte por ciento (20%), si la factura especial se emite por la prestacin de servicios. Las personas individuales o jurdicas que estn obligadas a llevar contabilidad de acuerdo con el Cdigo de Comercio y que emitan facturas especiales por cuenta del vendedor de bienes o el prestador de servicios, en el rgimen del Impuesto al Valor Agregado, debern retener con carcter de pago definitivo el impuesto que resulte de aplicar a la renta imponible presunta indicada en el prrafo anterior la tarifa del impuesto establecida en el artculo 72 de esta Ley. En cada factura especial que emitan por cuenta del vendedor de bienes o el prestador de servicios, debern consignar el monto del impuesto retenido y la copia de dicha factura especial servir como constancia de retencin de este impuesto, la cual entregarn al vendedor de TEXTO VIGENTE Impuesto sobre rentas presuntas en facturas especiales: Las personas individuales o jurdicas que lleven contabilidad de acuerdo al Cdigo de Comercio, los exportadores de productos agropecuarios y a quienes la Administracin Tributaria autorice, cuando emitan facturas especiales por cuenta del vendedor de bienes o el prestador de servicios de acuerdo con la Ley del Impuesto al Valor Agregado y debern retener con carcter de pago definitivo el Impuesto Sobre la Renta, con una tarifa del cinco por ciento (5%) si se trata de compra de bienes, y seis por ciento (6%) por la adquisicin de servicios, calculado sobre la renta presunta del importe facturado, menos el Impuesto al Valor Agregado retenido. En cada factura especial que emitan por cuenta del vendedor de bienes o el prestador de servicios, debern consignar el monto del impuesto retenido y la copia de dicha factura especial servir como constancia de retencin de este impuesto, la cual entregarn al vendedor de bienes o prestador de servicios. Las retenciones practicadas las debern enterar a las cajas fiscales conforme lo establece el artculo 63 de COMENTARIOS

Se elimina el porcentaje de la renta presunta y se aplica un tipo impositivo directo sobre la renta neta por bienes del 5% y para servicios del 6%, el cual constituye una retencin definitiva a cargo de los exportadores de productos agropecuarios, los autorizados por la SAT; en la emisin de facturas especiales

Bienes 10% x 31% = 3.1% neto ahora 5% Servicios 20% x 31% = 6.2% neto ahora 6% La copia de la factura especial, constituye constancia de retencin.

bienes o prestador de servicios. Las retenciones practicadas las debern enterar a las cajas fiscales conforme lo establece el artculo 63 de esta Ley. ARTO. 2 Adicin ltimo prrafo Inciso b) arto. 37

esta ley.

Los planes de previsin social de capitalizacin individual a que se refiere esta literal, debern corresponder expresamente a planes de previsin para jubilacin y contar con la debida autorizacin de la autoridad competente, para funcionar como tales.

Se agrega un prrafo por el cual se requiere autorizacin del IGSS o de la Junta Monetaria o Superintendencia de Bancos, segn corresponda, para que la deduccin proceda en el caso del pago de fondos de pensin. Para el caso de cooperativas, puede considerarse que son autorizados por la INGECOOP

ARTO. 3 Reforma arto. 39

ARTICULO 39. Costos y gastos no deducibles. Las personas, entes y patrimonios a que se refiere el artculo anterior no podrn deducir de su renta bruta: a) Los costos o gastos que no hayan tenido su origen en el negocio, actividad u operacin que da lugar a rentas gravadas. Los contribuyentes que tengan rentas gravadas y exentas aplicarn a cada una de las mismas los costos y gastos directamente necesarios para producirlos. En el caso que por su naturaleza no puedan aplicarse directamente los costos y gastos que sean necesarios para la produccin de ambos tipos de renta, debern ser distribuidos en forma directamente proporcional entre cada una de dichas rentas. Para los contribuyentes que realicen inversiones financieras en actividades de fomento de

Artculo 39. Costos y gastos no deducibles. Las personas, entes y patrimonios a que se refiere el artculo anterior no podrn deducir de su renta bruta los costos y gastos siguientes: a) Los que no hayan tenido su origen en el negocio, actividad u operacin que genera renta gravada. En particular, los gastos financieros incurridos por la obtencin de recursos utilizados para la realizacin de inversiones financieras en actividades de fomento de vivienda, mediante cdulas hipotecarias en tanto dichos ttulos de crdito estn exentos de impuestos por mandato legal. Los contribuyentes no deben deducir los costos y gastos directos en que se incurra para producir las rentas exentas o no afectas; para ello, deben Ver artculo 6 LISR. Qu son gastos directos? Puede considerarse lo analizado en el caso

vivienda, mediante cdulas hipotecarias, los gastos no deducibles sern nicamente los gastos financieros incurridos por la obtencin de los recursos utilizados para la realizacin de esas inversiones. Dichos gastos no deducibles se determinarn distribuyendo en forma directamente proporcional el total de gastos financieros entre el total de rentas gravadas y exentas.

registrarlos en cuentas separadas, a fin de deducir slo los que se refieren a operaciones gravadas. Si no se llevan cuentas separadas se calculan los costos y gastos en forma directamente proporcional al total de gastos directos entre el total de rentas gravadas, exentas y no afectas. b) Los que el titular de la deduccin no haya cumplido con la obligacin de retener y pagar el Impuesto sobre la Renta, cuando corresponda. Sern deducibles una vez se haya enterado la retencin. c) Los no respaldados por la documentacin legal correspondiente. Se entiende por documentacin legal la exigida por la Ley del Impuesto al Valor Agregado, la Ley del Impuesto de Timbres Fiscales y Papel Sellado Especial para Protocolos y otras disposiciones legales tributarias y aduaneras, para efectos de comprobar los actos y contratos afectos a dichos impuestos. Lo anterior, salvo cuando por disposicin legal la deduccin pueda acreditarse por medio de partida contable. d) Los que no correspondan al perodo anual de imposicin que se liquida, salvo los regmenes especiales que la presente ley permite. e) Los sueldos, salarios y prestaciones laborales, que no sean acreditados con la copia de la planilla de las contribuciones a la seguridad social presentada al

de la devolucin del crdito fiscal, al determinar que nicamente se consideran gastos directos a aquellos sin cuya incorporacin sea imposible la generacin de las rentas exentas o no afectas.

b) Los costos o gastos no respaldados por la

documentacin legal correspondiente, o que no correspondan al perodo anual de imposicin que se liquida.

c) Las

bonificaciones o participaciones de utilidades que se otorguen a los miembros de las juntas o consejos de administracin, gerentes o altos ejecutivos con base en las utilidades.

d) Los intereses que excedan el lmite fijado en el

inciso m) del Artculo 38 de esta ley; las sumas retiradas en efectivo y el valor de los bienes utilizados o consumidos por cualquier concepto por el dueo nico de empresas o negocios. Toda suma entregada por participaciones sociales, dividendos, pagados o acreditados en efectivo o en especie a socios o accionistas. Las sumas pagadas o acreditadas en efectivo o en especie por los fiduciarios a los fideicomisarios. Asimismo, los crditos que abonen en cuenta o

Aplica siempre que se trate de actos y contratos afectos a la LIVA, LTFYPSEP. Por ejemplo los recibos emitidos por entidades bancarias derivado del pago de intereses, los servicios municipales (agua), los extendidos por las cooperativas, los viticos al exterior, s son deducibles.

Las constructoras, conforme el avance de obra.

Salvo que no est obligado en virtud del nmero de trabajadores, que no exista relacin de trabajo, perodo de prueba, el

remesen a las casas matrices sus sucursales, agencias o subsidiarias, y las sumas que abonen o paguen las comunidades de bienes o de patrimonios a sus integrantes, por concepto de retiros a cuenta de utilidades o retorno de capital.

Instituto Guatemalteco de Seguridad Social, cuando proceda. f) Los respaldados con factura emitida en el exterior en la importacin de bienes, que no sean soportados con declaraciones aduaneras de importacin y su recibo autorizado de pago; a excepcin de los servicios que debern sustentarse con el comprobante de pago al exterior.

gerente que puede eximirse del pago del seguro social.

e) Los gastos de mantenimiento en inversiones de

carcter de recreo personal. Cuando estas inversiones estn incluidas en el activo, junto con el de otras actividades que generen rentas gravadas, se llevarn cuentas separadas para los fines de determinar, los resultados de una y otra clase de inversiones.

Liquidacin de divisas g) Los consistentes en bonificaciones con base en las utilidades o las participaciones de utilidades que se otorguen a los miembros de las juntas o consejos de administracin, gerentes o ejecutivos de personas jurdicas. h) Los de erogaciones que representen una retribucin del capital social o patrimonio aportado. En particular, toda suma entregada por participaciones sociales, dividendos, pagados o acreditados en efectivo o en especie a socios o accionistas; las sumas pagadas o acreditadas en efectivo o en especie por los fiduciarios a los fideicomisarios; as como las sumas que abonen o paguen las comunidades de bienes o de patrimonios a sus integrantes, por concepto de retiros, dividendos a cuenta de utilidades o retorno de capital. i) Los de intereses pagados que excedan al valor de multiplicar la tasa de inters por un monto de tres veces el activo neto total promedio que resulte de la

Existe una separacin de lo contemplado en la literal d) antes de la reforma.

f) El valor de las mejoras permanentes realizadas

a los bienes del activo fijo, y, en general, todas aquellas erogaciones por mejoras capitalizables que prolonguen la vida til de dichos bienes. Son adelantos efectuados a socios, que han sido contabilizados como cuentas por cobrar o bien lo dan como una bonificacin, para no denominarlo como pago de dividendos y as evitar que se graven, a la vez que constituyen gastos del perodo.

g) Las prdidas por diferencias de cambio en la

adquisicin de divisas para operaciones con el exterior, efectuadas por las sucursales, subsidiarias o agencias con su casa matriz o viceversa.

h) Las primas por seguro dotal o por cualquier

otro tipo de seguro que genere reintegro, rescate o reembolso de cualquier naturaleza al beneficiario o a quien contrate el seguro; e

i) Los gastos incurridos y las depreciaciones de

Subcapitalizacin. Se determina la relacin del inters pagado y deducido como gasto,

bienes utilizados indistintamente en el ejercicio de la profesin y en el uso particular, slo podr deducirse la proporcin que corresponda a la obtencin de rentas gravadas. Cuando no se pueda comprobar la proporcin de tal deduccin, slo se considerar deducible, salvo prueba en contrario, el setenta por ciento (70%) del total de dichos gastos y depreciaciones.

informacin presentada por el contribuyente en sus declaraciones juradas anuales. Para efectos de la presente literal se entiende como activo neto total promedio la suma del activo neto total del cierre del ao anterior con la del activo neto total del cierre del ao actual, ambos valores presentados en la declaracin jurada anual del Impuesto sobre la Renta y anexos de cada perodo de liquidacin definitiva, divididos entre dos. El activo neto total corresponde al valor en libros de todos los bienes que sean efectivamente de la propiedad del contribuyente. La limitacin prevista en este inciso no ser de aplicacin a entidades bancarias y sociedades financieras sujetas a la vigilancia e inspeccin de la Superintendencia de Bancos. j) Las sumas retiradas en efectivo y el valor de los bienes utilizados o consumidos por cualquier concepto por el propietario, sus familiares, socios y administradores, As como, los crditos que abonen en cuenta o remesen a las casas matrices sus sucursales, agencias o subsidiarias. k) Los provenientes de cuentas incobrables, cuando se trate de contribuyentes que operen sus registros bajo el mtodo contable de lo percibido. l) Los de mantenimiento en inversiones de carcter de recreo personal. Cuando estas inversiones estn incluidas en el activo, junto con el de otras actividades que generen rentas

contra el capital de la empresa, tomando para la base del clculo, la tasa de inters determinada en el artculo 38 literal m) LISR. Se pretende limitar el monto del inters total deducido con base al activo neto promedio de 2 aos, es decir, se limita el gasto a una tasa fija, pero tambin se analiza la capacidad econmica, la realidad material y econmica de la empresa, ya que un endeudamiento muy alto, sufre el riesgo si sus activos no respaldan su otorgamiento. Puede existir algn grado de contradiccin con lo estipulado en las NIFFS derivado que ellas obligan a tomar el valor razonable del bien, determinado con base a ciertos trminos de referencia; sin embargo, habr que analizar el costo histrico del bien y la aplicacin de la depreciacin correspondiente para establecer el valor real en libros y sobre esta base aplicar la frmula de determinacin.

gravadas, se llevarn cuentas separadas para los fines de determinar, los resultados de una y otra clase de inversiones. m) Los de mejoras permanentes realizadas a los bienes del activo fijo, y, en general, todas aquellas erogaciones por mejoras capitalizables que prolonguen la vida til de dichos bienes o incrementen su capacidad de produccin. n) Las prdidas cambiarias originadas en la adquisicin de moneda extranjera para operaciones con el exterior, efectuadas por las sucursales, subsidiarias o agencias con su casa matriz o viceversa. o) Las primas por seguro dotal o por cualquier otro tipo de seguro que genere reintegro, rescate o reembolso de cualquier naturaleza al beneficiario o a quien contrate el seguro; p) Los incurridos y las depreciaciones de bienes utilizados indistintamente en el ejercicio de la profesin y en el uso particular, slo podr deducirse la proporcin que corresponda a la obtencin de rentas gravadas. Cuando no se pueda comprobar la proporcin de tal deduccin, slo se considerar deducible, salvo prueba en contrario, el cincuenta por ciento (50%) del total de dichos gastos y depreciaciones. q) El monto de las depreciaciones en bienes

En el sistema de lo percibido, no se ha registrado an ningn ingreso, por lo tanto, no corresponde declarar la incobrabilidad. Se obliga a la capitalizacin en el caso que se incremente la vida til o bien se incremente la capacidad de produccin, por medio de la implementacin de nuevas lneas de alimentacin, por ejemplo. Operaciones entre subsidiarias y matrices, no hay ni ganacia ni prdida, por ser el mismo capital, se analiza la esencia material y econmica del acto.

Se redujo del 70% al 50% el porcentaje de depreciacin y los gastos a aplicar para profesionales.

inmuebles, cuyo valor base exceda del que conste en la Matrcula Fiscal o en Catastro Municipal. Esta restriccin no ser aplicable a los contribuyentes que realicen mejoras permanentes o edificaciones a bienes inmuebles que no son de su propiedad, ni a los propietarios de bienes inmuebles que realicen mejoras que no constituyan edificaciones, siempre que dichas mejoras no requieran, conforme a las regulaciones vigentes, de licencia municipal de construccin. En el caso de las depreciaciones que se han venido aplicando antes de la vigencia de esta Ley y que exceden el valor base, el contribuyente podr continuar con la depreciacin de los mismos como gasto deducible nicamente si demuestra la inversin efectivamente realizada en los inmuebles. r) El monto de las donaciones realizadas a organizaciones no gubernamentales, asociaciones y fundaciones no lucrativas, de asistencia, servicio social, iglesias y entidades de carcter religioso, que no cuenten con la solvencia fiscal del perodo al que corresponde el gasto, emitida por la Administracin Tributaria. j) A partir del primer perodo de imposicin ordinario inmediato siguiente al de inicio de actividades, el monto de costos y gastos del perodo que exceda al noventa y siete por s) El monto de costos y gastos del perodo de liquidacin que exceda al noventa y siete por ciento (97%) del total de la renta bruta. Este monto excedente podr ser trasladado

Se toma valor de la matrcula fiscal, para determinar el monto de la base de clculo de la depreciacin del bien inmueble. No aplica la restriccin a quienes construyan en propiedad ajena. Ejemplo las agencias bancarias construidas en propiedad ajena bajo la figura del usufructo o arrendamiento.

Se exige que las entidades exentas que reciban donaciones, cuenten con la solvencia fiscal del perodo al que corresponda la inclusin como gasto de dicha donacin. Se pretende que la entidad que recibe la donacin, sea real y que cumpla sus obligaciones.

Se elimina el texto relativo a las entidades

ciento (97%) del total de los ingresos gravados. Este monto excedente podr ser trasladado exclusivamente al perodo fiscal siguiente, para efectos de su deduccin. Esta disposicin no ser aplicable a los contribuyentes que, a partir de la vigencia de esta ley, tuvieren prdidas durante dos periodos de liquidacin definitiva anual consecutivos o que tengan un margen bruto inferior al cuatro por ciento (4%) del total de sus ingresos gravados. Para que no les sea aplicable esta disposicin en el perodo impositivo en curso, los contribuyentes a que se refiere el prrafo anterior debern, como mnimo dos meses previo a que venza el plazo para la presentacin de la declaracin jurada anual y los anexos a que se hace referencia el artculo 54 de la presente ley, informar a la Administracin Tributaria, mediante declaracin jurada prestada ante notario, de su circunstancia particular. La Administracin Tributaria podr realizar las verificaciones que estime pertinentes. Para efectos de la aplicacin del prrafo anterior, se entiende como margen bruto a la sumatoria del total de ingresos por servicios prestados ms la diferencia entre el total de ventas y su respectivo costo de ventas.

exclusivamente al perodo fiscal siguiente, para efectos de su deduccin. La disposicin del primer prrafo de esta literal, no es aplicable a los contribuyentes que tuvieren prdidas fiscales durante dos (2) perodos de liquidacin definitiva anual consecutivos o que tengan un margen bruto inferior al cuatro por ciento (4%) del total de sus ingresos gravados. Para el efecto, los contribuyentes debern presentar informe, previo a que venza la presentacin de la declaracin jurada anual y los anexos a que hace referencia el artculo 54 de la presente ley, por medio de declaracin jurada prestada ante notario, acompaando los estados financieros auditados y medios de prueba documental que acrediten tales extremos. Para efectos de la aplicacin del prrafo anterior, se entiende como margen bruto a la sumatoria del total de ingresos por servicios prestados ms la diferencia entre el total de ventas y su respectivo costo de ventas. La Administracin Tributaria puede realizar las verificaciones para comprobar la veracidad de lo declarado y documentacin acompaada.

nuevas.

Se determina que la prdida debe ser fiscal, no financiera. Se trata de prdida fiscal, no financiera.

Se puede presentar el aviso antes que venza el plazo de la presentacin de la declaracin anual, se exige la presentacin de estados financieros auditados y prueba documental.

ARTO. 4 Reforma arto. 44

ARTICULO 44. Tipo impositivo y rgimen para personas individuales y jurdicas que desarrollan actividades mercantiles y otros entes o patrimonios afectos. Las personas individuales o jurdicas constituidas al amparo del Cdigo de Comercio, domiciliadas en Guatemala, as como los otros entes o patrimonios afectos a que se refiere el segundo prrafo del artculo 3 de esta ley, que desarrollan actividades mercantiles, con inclusin de las agropecuarias, debern pagar el impuesto aplicando a su renta imponible, a que se refiere al artculo 37 B, una tarifa del cinco por ciento (5%). Dicho impuesto se pagar mediante el rgimen de retencin definitiva o directamente a las cajas fiscales, de conformidad con las normas que se detallan en los siguientes prrafos. Estas personas, entes o patrimonios debern indicar en las facturas que emitan que pagan directamente a las cajas fiscales el cinco por ciento (5%) o que estn sujetos a retencin del cinco por ciento (5%).

ARTICULO 44. Tipo impositivo y rgimen para personas individuales y jurdicas que desarrollan actividades mercantiles y otros entes o patrimonios afectos. Las personas individuales o jurdicas constituidas al amparo del Cdigo de Comercio, domiciliadas en Guatemala, as como los otros entes o patrimonios afectos a que se refiere el segundo prrafo del artculo 3 de esta ley, que desarrollan actividades mercantiles, con inclusin de las agropecuarias, debern pagar el impuesto aplicando a su renta imponible, a que se refiere el artculo 37 B, un tipo impositivo del cinco por ciento (5%). Dicho impuesto se pagar mediante el rgimen de retencin definitiva y a falta de sta directamente a la Administracin Tributaria, de conformidad con las normas que se detallan en los siguientes prrafos. Los contribuyentes inscritos en este rgimen de pago del Impuesto Sobre la Renta, que deseen efectuar todos los pagos directamente a la Administracin Tributaria, debern solicitar ante la Superintendencia de Administracin Tributaria la autorizacin respectiva, la que deber ser resuelta en un plazo no mayor a quince das. La Superintendencia de Administracin Tributaria no Los contribuyentes del rgimen del artculo 44 sern objeto de retencin definitiva o bien pago directo ante la ausencia de la retencin.

Para realizar los pagos directamente a la AT se requiere autorizacin de sta, siendo un requisito para otorgarla, contar con solvencia fiscal.

autorizar aquellos casos de contribuyentes que no cuenten con solvencia fiscal. Las personas, entes o patrimonios a que se refiere este rgimen debern indicar en las facturas que emitan que estn sujetos a retencin del cinco por ciento (5%), o cuando estn autorizados por la Administracin Tributaria a efectuar todos los pagos directamente, debern hacerlo constar en la factura, identificando la autorizacin respectiva. Las personas que tengan obligacin de llevar contabilidad completa de acuerdo con el Cdigo de Comercio u otras leyes, y que paguen o acrediten en cuenta rentas a personas individuales o jurdicas, domiciliadas en Guatemala, as como los otros entes o patrimonios afectos a que se refiere el segundo prrafo del artculo 3 de esta ley, que desarrollan actividades mercantiles con inclusin de las agropecuarias, retendrn sobre el valor de los pagos, cuando el contribuyente indique en las facturas que emite, que est sujeto a la retencin del cinco por ciento (5%), en concepto de Impuesto Sobre la Renta, emitiendo la constancia de retencin respectiva. Las retenciones practicadas por las personas individuales o jurdicas a que se refiere este artculo, debern enterarse a las cajas fiscales conforme lo establece el artculo 63 de esta ley. Las personas que tengan obligacin de llevar contabilidad completa de acuerdo con el Cdigo de Comercio de Guatemala y sus Reformas, Decreto 2-70 del Congreso de la Repblica, u otras leyes, y que paguen o acrediten en cuenta, rentas a personas individuales o jurdicas, domiciliadas en Guatemala sujetas al rgimen de retencin definitiva, as como los otros entes o patrimonios afectos a que se refiere el segundo prrafo del artculo 3 de esta ley, que desarrollan actividades mercantiles con inclusin de las agropecuarias, retendrn sobre el valor de los pagos el cinco por ciento (5%), en concepto de Impuesto Sobre la Renta, emitiendo la constancia de retencin respectiva. Las retenciones practicadas por las personas individuales o jurdicas a que se refiere este artculo, debern enterarse a las cajas fiscales conforme lo establece el artculo 63 de esta ley.

Si el contribuyente vende bienes, presta servicios o realiza su actividad mercantil con personas individuales que no lleven contabilidad, o si no se le hubiere retenido el impuesto, deber aplicar la tarifa del cinco por ciento (5%) sobre los ingresos gravados que no fueron objeto de retencin, y pagar el impuesto directamente a la administracin tributaria, en forma mensual, dentro de los primeros diez (10) das hbiles del mes siguiente a aquel en que emiti la factura respectiva, utilizando los formularios que proporcionar la administracin tributaria al costo de su impresin o por los otros medios que sta determine.

Si el contribuyente vende bienes, presta servicios o realiza su actividad mercantil con personas individuales que no lleven contabilidad, o si no se le hubiere retenido el impuesto, deber aplicar el tipo impositivo del cinco por ciento (5%) sobre los ingresos gravados que no fueron objeto de retencin, y pagar por medio de declaracin jurada el impuesto directamente a la Administracin Tributaria, en forma mensual, dentro de los primeros diez (10) das hbiles del mes siguiente a aquel en que emiti la factura respectiva, utilizando los formularios que proporcionar la Administracin Tributaria al costo de su impresin o por los medios que sta determine. Los contribuyentes que deseen cambiar al rgimen regulado en el artculo 72 de la Ley del Impuesto Sobre la Renta, debern presentar un aviso a la Administracin Tributaria, durante el mes anterior al inicio de la vigencia del nuevo perodo en que desean inscribirse, o al inscribirse como entidad nueva ante la Administracin Tributaria. ARTICULO 44 A. Tipo impositivo y rgimen para personas individuales o jurdicas no mercantiles. Las personas individuales que presten servicios profesionales, servicios tcnicos o de naturaleza no mercantil o servicios de arrendamiento y los que obtengan ingresos por concepto de dietas, as como las personas

Los contribuyentes a que se refiere este artculo, podrn optar por el rgimen de pago del impuesto previsto en el artculo 72 de esta ley.

Se necesita de un aviso, no es autorizacin.

ARTO. 5 Reforma arto. 44 A

ARTICULO 44 A. Tipo impositivo y rgimen para personas individuales o jurdicas no mercantiles. Las personas individuales que presten servicios profesionales, servicios tcnicos o de naturaleza no mercantil o servicios de arrendamiento y los que obtengan ingresos por concepto de dietas as como las personas jurdicas no mercantiles domiciliadas

en el pas que presten servicios tcnicos o de naturaleza no mercantil o servicios de arrendamiento, debern pagar el impuesto aplicando a la renta imponible a que se refiere el artculo 37 B de esta ley, el tipo impositivo del cinco por ciento (5%). Dicho impuesto se pagar mediante retencin definitiva o directamente a las cajas fiscales, de conformidad con las normas que se detallan en los siguientes prrafos. Los contribuyentes a que se refiere este artculo indicarn en las facturas que emitan que estn sujetos a retencin del cinco por ciento (5%). Las personas que tengan obligacin de llevar contabilidad completa de acuerdo con el Cdigo de Comercio u otras leyes, y que paguen o acrediten en cuenta rentas a personas individuales o jurdicas no mercantiles, domiciliadas en el pas, que presten los servicios indicados en el primer prrafo de este artculo, retendrn sobre el valor de los pagos o acreditamientos el cinco por ciento (5%) en concepto de Impuesto Sobre la Renta, debiendo emitir la constancia de retencin respectiva. Las retenciones practicadas por las personas individuales o jurdicas a que se refiere este artculo, debern enterarse a las cajas fiscales conforme lo establece el artculo 63 de esta ley.

jurdicas no mercantiles domiciliadas en el pas que presten servicios tcnicos o de naturaleza no mercantil, o servicios de arrendamiento, debern pagar el impuesto aplicando a la renta imponible a que se refiere el artculo 37 B de esta ley, el tipo impositivo del cinco por ciento (5%). Dicho impuesto se pagar mediante el rgimen de retencin definitiva y a falta de sta directamente a la Administracin Tributaria, de conformidad con las normas que se detallan en los siguientes prrafos. Los contribuyentes a que se refiere este artculo indicarn en las facturas que emitan, que estn sujetos a retencin del cinco por ciento (5%). Las personas que tengan obligacin de llevar contabilidad completa de acuerdo con el Cdigo de Comercio de Guatemala y sus Reformas, Decreto 2-70 del Congreso de la Repblica, u otras leyes, y que paguen o acrediten, en cuenta, rentas a personas individuales o jurdicas no mercantiles, domiciliadas en el pas, que presten los servicios indicados en el primer prrafo de este artculo, retendrn sobre el valor de los pagos o acreditamientos el cinco por ciento (5%) en concepto de Impuesto Sobre la Renta, debiendo emitir la constancia de retencin respectiva. Las retenciones practicadas por las personas individuales o jurdicas a que se refiere este

artculo, debern enterarse a la Administracin Tributaria, conforme lo establece el artculo 63 de esta ley. Cuando las personas descritas en el primer prrafo de este artculo presten servicios a personas individuales que no lleven contabilidad completa, o cuando por cualquier causa no se les hubiere retenido el impuesto, debern aplicar la tarifa del cinco por ciento (5%) sobre los ingresos gravados que no fueron objeto de retencin y pagar el impuesto directamente a la administracin tributaria, en forma mensual, dentro de los primeros diez (10) das hbiles del mes siguiente a aqul en que emiti la factura respectiva o percibi el ingreso, lo que ocurra primero, utilizando los formularios que proporcionar la administracin tributaria al costo de su impresin o por los otros medios que sta determine. Los contribuyentes a que se refiere este artculo, podrn optar por el rgimen de pago del impuesto previsto en el artculo 72 de esta ley. Las personas individuales a las que se refiere este artculo, que opten por el rgimen de pago del impuesto previsto en el artculo 72, podrn aplicar a su renta las deducciones a que se refiere el artculo 37 de esta ley y tendrn derecho al crdito a cuenta del impuesto establecido en el artculo 37 A. Cuando las personas descritas en el primer prrafo de este artculo presten servicios a personas individuales que no lleven contabilidad completa, o cuando por cualquier causa no se les hubiere retenido el impuesto, debern aplicar el tipo impositivo del cinco por ciento (5%) sobre los ingresos gravados que no fueron objeto de retencin y pagar el impuesto por medio de declaracin jurada directamente a la Administracin Tributaria, en forma mensual, dentro de los primeros diez (10) das hbiles del mes siguiente a aqul en que emiti la factura respectiva o percibi el ingreso, lo que ocurra primero, utilizando los formularios que proporcionar la Administracin Tributaria, al costo de su impresin o por los medios que sta determine. Los contribuyentes que deseen cambiar al rgimen regulado en el artculo 72 de la Ley del Impuesto Sobre la Renta, Decreto 26-92 del Congreso de la Repblica de Guatemala, debern presentar un aviso a la administracin tributaria, durante el mes anterior al inicio de la vigencia del nuevo perodo o al inscribirse como entidad nueva ante la Administracin Tributaria.

Solo en los casos en que no se retuvo el impuesto, presentar declaracin jurada.

Se requiere nicamente la presentacin de un aviso, no necesita autorizacin de la SAT

ARTO. 6 Reforma arto. 9 LEY DEL IVA

ARTICULO 9. Rgimen de las exenciones especficas. Las personas enumeradas en el Artculo 8 anterior estn exentas de soportar el impuesto que se genere por los actos gravados por esta ley y debern recibir de quien les venda o les preste un servicio, la factura que corresponda, pero no pagarn el monto del impuesto consignado en el documento, sino que entregarn a los mismos la constancia de exencin debidamente autorizada por la Direccin. Respecto a las importaciones que realicen estas personas, debern solicitar previamente y cada vez, al Ministerio de Finanzas Pblicas, resuelva si procede la exencin. En los casos de los numerales 5 y 6 del artculo 8 de esta ley, se requerir opinin previa y favorable del Ministerio de Relaciones Exteriores. Una vez emitida la resolucin que autorice cada exencin y la franquicia respectiva, la Direccin General de Aduanas no aplicar el impuesto y por lo tanto, las personas exentas no debern emitir constancia de exencin por la importacin autorizada.

Artculo 9. Rgimen de las exenciones especficas. Las personas enumeradas en el Artculo 8 anterior estn exentas de soportar el impuesto que se genere por los actos gravados por esta ley y debern recibir de quien les venda o les preste un servicio, la factura que corresponda, pero no pagarn el monto del impuesto consignado en el documento, sino que entregarn a los mismos la constancia de exencin debidamente autorizada por la Administracin Tributaria. Respecto a las importaciones que realicen estas personas, debern solicitar previamente y cada vez, a la Administracin Tributaria, resuelva si procede la exencin. En los casos de los numerales 5 y 6 del artculo 8 de esta ley, se requerir opinin previa y favorable del Ministerio de Relaciones Exteriores. Una vez emitida la resolucin que autorice cada exencin y la franquicia respectiva, la Administracin Tributaria no aplicar el impuesto y por lo tanto, las personas exentas no debern emitir constancia de exencin por la importacin autorizada. Para el control de las exenciones, la Administracin Tributaria autorizar y notificar el uso de un documento que identifique a los beneficiarios de las exenciones establecidas en este artculo. Dicho documento tiene como objeto que stos puedan identificarse ante

Se aplica a las exenciones especficas, art. 8 LIVA

Se podr por medio de normativas internas determinar las caractersticas. Antes, se utilizaba constancias de exencin en papel, que provocaron un abuso en su uso y que no permita mayor control, en

terceros como titulares del derecho de exencin. La Administracin Tributaria establecer las caractersticas de la identificacin, as como los procedimientos, medios y formas para su elaboracin, entrega, utilizacin y vencimiento de la misma.

sustitucin se crea la tarjeta electrnica que ya incorpora controles.

El vencimiento ser determinado conforme el tipo de persona, por ejemplo en el caso de diplomticos acreditados cuando dejan esa calidad.

ARTO. 7 Adicin arto nuevo 14 A

Artculo 14 A. Base del dbito fiscal. Para efectos tributarios la base de clculo del dbito fiscal es el precio de venta del bien o prestacin de servicios, ya incluidos los descuentos concedidos. En el caso de que un contribuyente, en un plazo de 3 meses, reporte en su facturacin precios de ventas promedios menores al costo de adquisicin o produccin de bienes, la Administracin Tributaria podr determinar la base de clculo del dbito fiscal tomando en consideracin el precio de venta del mismo producto en otras operaciones del mismo contribuyente u otros contribuyentes dentro del mismo plazo, salvo que el contribuyente justifique y demuestre las razones por las cuales se produjo esa situacin y presente informacin bancaria y financiera que acredite sus ingresos reales. Se otorga a la AT la facultad para determinar la base de clculo del impuesto, salvo la prueba en contrario del contribuyente. Se considera que los 3 meses son consecutivos, tal como lo contempla el artculo 40 ltimo prrafo LIVA.

Puede existir una salvedad, como ejemplo la venta de aparatos telefnicos a Q1.00, lo cual es justificado por las polticas mercadolgicas y el tipo de actos gravados que realizan (prestacin servicios telecomunicaciones).

ARTO. 8 Reforma arto. 18

ARTICULO 18.Documentacin del crdito fiscal. Se reconocer crdito fiscal cuando se cumpla con los requisitos siguientes: a) Que se encuentre respaldado por las facturas, facturas especiales, notas de crdito impresas por las imprentas o los contribuyentes que autoimpriman los documentos y que se encuentren inscritas en el Registro Fiscal de Imprentas, siempre y cuando el mismo ya hubiere sido implementado por la Administracin Tributaria, conforme se establece en la ley, asimismo como aquellos recibos de pago cuando se trate de importaciones o en las escrituras pblicas, conforme lo que dispone el artculo 57 de esta ley;

En los servicios de espectculos pblicos, teatro y similares, los contribuyentes deben emitir la factura correspondiente y el precio del espectculo consignado en la misma no debe ser inferior al costo del espectculo para el pblico, de acuerdo al precio de cada localidad del evento. Artculo 18. Documentacin del crdito fiscal. Se reconocer crdito fiscal cuando se cumpla con los requisitos siguientes: a) Que se encuentre respaldado por las facturas, facturas especiales, notas de dbito o crdito impresas por las imprentas o los contribuyentes que auto-impriman los documentos y que se encuentren inscritas en el Registro Fiscal de Imprentas, conforme se establece en la ley, asimismo como aquellos recibos de pago cuando se trate de importaciones o en las escrituras pblicas, conforme lo que dispone el artculo 57 de esta ley, Facturas Electrnicas, Notas de Dbito y Crdito Electrnicas siempre y cuando las mismas hubieren sido emitidas a travs de un Generador de Facturas Electrnicas (GFACE) que est debidamente autorizado por la Administracin Tributaria; b) Que dichos documentos se emitan a nombre del contribuyente y que contengan su Nmero de Identificacin Tributaria;

Se refiere a contribuyentes, no a personas exentas o no afectas, pues condiciona a contribuyentes del impuesto.

Se agregan las facturas, notas de crdito y dbito electrnicas.

b)

Que dichos documentos se emitan a nombre del contribuyente y que contengan su Nmero de Identificacin Tributaria; Que el documento indique en forma

c)

detallada el concepto, unidades y valores de la compra de los bienes y cuando se trate de servicios, debe especificarse concretamente la clase de servicio recibido y el monto de la remuneracin u honorario; d) Que se encuentren registrados en el libro de compras, a que se refiere el artculo 37 de esta ley; y, Que el saldo del crdito fiscal se encuentre registrado en los libros de contabilidad como una cuenta por cobrar a favor del contribuyente.

c) Que el documento indique en forma detallada el concepto, unidades y valores de la compra de los bienes y cuando se trate de servicios, debe especificarse concretamente la clase de servicio recibido y el monto de la remuneracin u honorario; d) Que se encuentren registrados en el libro de compras a que se refiere el artculo 37 de esta ley; e) Que el saldo del crdito fiscal se encuentre registrado en los libros de contabilidad como una cuenta por cobrar a favor del contribuyente. Para tener derecho al reconocimiento del crdito fiscal, el contribuyente debe cumplir adems con los requisitos indicados en los artculos 16, 17 y 20 de esta Ley. Para el caso de las notas de dbito o de crdito, segn corresponda, emitidas de forma electrnica a travs de un Generador de Facturas Electrnicas (GFACE) autorizado por la SAT debern emitirse y entregarse, la original al adquirente de bienes o servicios y la copia electrnica respectiva quedar en poder del emisor. Artculo 29. Documentos obligatorios. Los contribuyentes afectos al impuesto de esta ley estn obligados a emitir con caracteres legibles y permanentes, o por medio electrnico, para entregar al adquiriente y, a su vez es obligacin del adquiriente

e)

Para tener derecho al reconocimiento del crdito fiscal, el contribuyente debe cumplir con todos los requisitos indicados en este artculo, los artculos 17 y 18 del presente decreto y tener operado su libro de compras y registros contables, dentro del plazo que indica el artculo 20 de esta ley.

Se corrige la referencia de las normas.

ARTO. 9 Reforma arto. 29

ARTICULO 29. Documentos obligatorios. Los contribuyentes afectos al impuesto de esta ley estn obligados a emitir y entregar al adquiriente, y es obligacin del adquiriente exigir y retirar, los siguientes documentos:

En el caso de Shell, se emiten FACTURAS ELECTRNICAS, por lo que da una representacin grfica de las mismas. Esto

exigir y retirar, los siguientes documentos: a) a) Facturas en las ventas que realicen y por los servicios que presten, incluso respecto de las operaciones exentas. Facturas por las ventas, permutas, arrendamientos, retiros, destruccin, prdida o cualquier hecho que implique faltante de inventario y por los servicios que presten los contribuyentes afectos, incluso respecto de las operaciones exentas o con personas exentas. Facturas de Pequeo Contribuyente, para el caso de los contribuyentes afiliados al Rgimen de Pequeo Contribuyente establecido en esta Ley. Notas de dbito, para aumentos del precio o recargos sobre operaciones ya facturadas. Notas de crdito, para devoluciones, anulaciones o descuentos sobre operaciones ya facturadas. Otros documentos que, en casos concretos y debidamente justificados, autorice la Administracin Tributaria para facilitar a los contribuyentes el adecuado cumplimiento en tiempo de sus obligaciones tributarias derivadas de la presente ley. La Administracin Tributaria est facultada para autorizar, a solicitud del contribuyente, el uso de facturas emitidas en cintas, por mquinas registradoras, en forma electrnica u otros medios, conforme lo que establece esta ley, siempre que por la naturaleza de las actividades que realice se

aplica en el caso de emisin de FACTURAS

b)

Se agrega la contribuyente.

factura

de

pequeo

c)

b)

Notas de dbito, para aumentos del precio o recargos sobre operaciones ya facturadas. Notas de crdito, para devoluciones, anulaciones o descuentos sobre operaciones ya facturadas. *Otros documentos que, en casos concretos y debidamente justificados, autorice la Administracin Tributaria para facilitarle a los contribuyentes el adecuado cumplimiento en tiempo de sus obligaciones tributarias derivadas de la presente ley.

d)

c)

e)

d)

La Administracin Tributaria est facultada para autorizar, a solicitud del contribuyente, el uso de

ARTO. 10 Reforma arto. 32

facturas emitidas en cintas, en forma mecanizada o computarizada, por mquinas registradoras, reguladas conforme lo que establece el artculo 31 de esta ley, siempre que por la naturaleza de las actividades que realice se justifique plenamente. El Reglamento desarrollar los requisitos y condiciones. ARTICULO 32. Impuesto en los documentos. En las facturas, notas de dbito, notas de crdito y facturas especiales, el impuesto siempre debe estar incluido en el precio.

justifique plenamente. El Reglamento desarrollar los requisitos y condiciones.

Artculo 32. Impuesto en los documentos. En las facturas, notas de dbito, notas de crdito y facturas especiales, el impuesto siempre debe estar incluido en el precio; excepto en los casos de exenciones objetivas de venta de bienes y prestacin de servicios que por disposicin de la ley, no se deba cargar el Impuesto al Valor Agregado. En los casos de compra y adquisicin de insumos de produccin local a que se refiere el Decreto nmero 29-89 del Congreso de la Repblica, debe emitirse la factura indicando que es una venta no afecta al Impuesto al Valor Agregado. CAPTULO V RGIMEN DE PEQUEO CONTRIBUYENTE Artculo 45. Rgimen de Pequeo Contribuyente. Las personas individuales o jurdicas cuyo monto de venta de bienes o prestacin de servicios no exceda de ciento cincuenta mil quetzales (Q.150.000.00) en un ao calendario, podrn solicitar su inscripcin al Rgimen de Pequeo Contribuyente.

Las exenciones objetivas, tales como los medicamentos genricos, es decir, que se otorga sobre un objeto y no a un sujeto.

Se aclara que en las ventas de insumos a personas amparadas en el rgimen de Maquilas, no se carga el impuesto. Se debe obtener a cambio la constancia de adquisicin de insumos, tal como dispone el Decreto 29-89.

ARTO. 11 Reforma nombre Captulo V ttulo III ARTO. 12 Reforma arto. 45

CAPITULO V DEL PAGO DEL IMPUESTO POR LOS PEQUEOS CONTRIBUYENTES ARTICULO 45. Pago del Impuesto por los pequeos contribuyentes. Los pequeos contribuyentes a que se refieren el Captulo VI, del Ttulo III, artculos del 47 al 51 de esta ley, debern efectuar el pago del impuesto resultante en cada perodo mensual, por trimestres calendarios vencidos.

Se incluye tambin a personas jurdicas, ya no solo individuales, as como los profesionales. El monto mximo es de Q150,000.00 anual. El pequeo contribuyente ya inscrito en

dicho rgimen, deber liquidar el trimestre de enero a marzo, que se presenta en abril bajo las condiciones de la norma antes de la reforma y a partir de abril, aplicar las reformas y disposiciones relativas al nuevo rgimen de pequeo contribuyente. El que se inscriba en febrero, luego de la reforma aplicar las nuevas disposiciones, liquida en marzo, an si sus ventas fueron objeto de retencin definitiva en su totalidad deber declarar. ARTO. 13 Reforma 46 ARTICULO 46. Pago en efectivo del impuesto. Los pequeos contribuyentes a que se refiere el artculo anterior, debern pagar el impuesto en efectivo, en los bancos del sistema o en las instituciones autorizadas para el efecto. El pago deber efectuarse dentro de los primeros diez (10) das hbiles siguientes a la finalizacin de cada trimestre calendario vencido, utilizando el recibo de Ingresos Varios o el formulario que la Superintendencia de Administracin Tributaria proporcione para el efecto, al costo de su impresin, en el cual deber especificarse que el pago lo realiza como pequeo contribuyente. CAPITULO VI DE LOS PEQUEOS CONTRIBUYENTES ARTICULO 47. Pequeos contribuyentes. Los contribuyentes que sean personas individuales, cuyo monto de ventas anuales o de servicios prestados, no exceda de sesenta mil quetzales Artculo 46. Inscripcin al rgimen de Pequeo Contribuyente. El contribuyente inscrito en el rgimen general cuyos ingresos no superen la suma de ciento cincuenta mil quetzales (Q.150,000.00) durante un ao calendario, podrn solicitar su inscripcin al rgimen de pequeo contribuyente. La Administracin Tributaria lo inscribir, dndole aviso de sus nuevas obligaciones por los medios que estime convenientes y el perodo mensual a partir del cual inicia en este rgimen. Se unifica el rgimen de pequeo contribuyente, al existir una tarifa fija del 5% para todos.

Cambia el perodo de trimestral a mensual, para mejorar la recaudacin.

ARTO. 14 Reforma nombre captulo VI ttulo III ARTO .15 Reforma arto. 47

CAPTULO VI OBLIGACIONES DEL RGIMEN DE PEQUEO CONTRIBUYENTE Artculo 47. Tarifa del Impuesto del Rgimen de Pequeo Contribuyente. La tarifa aplicable en el Rgimen de Pequeo Contribuyente ser de cinco por ciento (5%) sobre los ingresos brutos

Existe nicamente una tarifa del 5%, sobre ingresos brutos.

ARTO.16 Reforma arto.48

(Q.60.000.00), podrn acogerse al rgimen de tributacin simplificada para los pequeos contribuyentes. ARTICULO 48. Inscripcin al rgimen. Para acogerse a este rgimen el contribuyente deber presentar una solicitud de inscripcin, en formulario que proporcionar la Direccin al costo de su impresin. En dicha solicitud consignar el monto anual estimado de sus ventas. Una vez inscrito, la Direccin le entregar una tarjeta que lo identifique como pequeo contribuyente.

totales por ventas o prestacin de servicios que obtenga el contribuyente inscrito en este rgimen, en cada mes calendario. Artculo 48. Pago del impuesto. Las personas individuales o jurdicas, entes o patrimonios, que sean agentes de retencin del Impuesto al Valor agregado y los que lleven contabilidad completa y designe la Administracin Tributaria actuarn como agentes de retencin del Impuesto al Valor Agregado para pequeos contribuyentes, cuando acrediten en cuenta o de cualquier manera pongan a disposicin ingresos a los contribuyentes calificados en este Rgimen. La retencin tendr el carcter de pago definitivo del impuesto, y se calcular aplicando al total de los ingresos consignados en la Factura de Pequeo Contribuyente, la tarifa establecida en el artculo anterior, debiendo entregar la constancia de retencin respectiva. El monto retenido deber enterarlo a la Administracin Tributaria por medio de declaracin jurada dentro del plazo de quince das del mes inmediato siguiente a aquel en que se efectu el pago o acreditamiento. De no efectuarse la retencin relacionada en el prrafo anterior, el contribuyente inscrito en el Rgimen de Pequeo Contribuyente debe pagar el impuesto dentro del mes calendario siguiente al vencimiento de cada perodo mensual, a travs de declaracin jurada simplificada, por los medios y formas que facilite la Administracin

Los agentes de retencin del IVA los que lleven contabilidad completa y quien designe SAT retendrn en forma definitiva la tarifa del 5% a los pequeos contribuyentes, sobre los ingresos facturados, entregando constancia retencin.

La retencin se pagar en 15 das mes calendario siguiente.

Si no realiza la retencin, el pequeo contribuyente har el pago por declaracin jurada simplificada, la cual debe presentar an cuando no tenga actividad afecta o le hayan retenido la totalidad de impuesto. Esto como medio de control.

ARTO.17 Reforma arto.49

ARTICULO 49. Obligacin de los pequeos contribuyentes. Los contribuyentes que opten por este rgimen debern llevar un libro previamente habilitado por la Direccin, para registrar sus compras y sus ventas, cuyas caractersticas fijar el reglamento. Adicionalmente estn obligados a emitir facturas para todas sus ventas mayores de veinticinco quetzales (Q.25.00). Dichos documentos debern cumplir con las normas del Captulo II del Ttulo III de esta ley.

Tributaria. Dicha declaracin debe presentarla independientemente que realice o no actividades afectas o que le hubiesen retenido la totalidad del impuesto en la fuente, durante el perodo correspondiente. Artculo 49. Obligaciones del Rgimen de Pequeo Contribuyente. El contribuyente inscrito en el Rgimen de Pequeo Contribuyente, para efectos tributarios nicamente debe llevar el libro de compras y ventas habilitado por la Administracin Tributaria, en el que debe registrar sus ventas y servicios prestados, los cuales puede consolidar diariamente en un slo rengln y podr llevarlo en forma fsica o electrnica. Estn obligados a emitir siempre facturas de pequeo contribuyente en todas sus ventas o prestacin de servicios mayores de cincuenta quetzales (Q.50.00). Cuando se trate de ventas o prestacin de servicios menores de cincuenta quetzales (Q.50.00), podr consolidar el monto de las mismas en una sola, que debe emitir al final del da, debiendo conservar el original y copia en su poder. En la adquisicin de bienes y servicios, estn obligados a exigir las facturas correspondientes, los cuales deben conservar por el plazo de prescripcin. En caso que no exijan o conserven estas facturas sern sancionados de conformidad con el Cdigo Tributario, Decreto 6-91 del

El libro puede ser fsico o electrnico. Si tienen obligacin de llevar contabilidad completa conforme el Cdigo de Comercio, deben atender y cumplir dicha obligacin, indistintamente que se les libera de la obligacin del ISR.

Durante el mes de febrero de cada ao debern presentar una declaracin anual, en formulario que proporcionar la Direccin al costo de su impresin, en la cual se detallarn los dbitos y crditos fiscales del ao calendario inmediato anterior.

Facturar obligatoriamente ventas mayores de Q50.00 y emitir una factura diaria por todas las ventas que no superen dicho monto.

Los pequeos contribuyentes podrn consolidar sus ventas diarias en un solo rengln en su libro de compras y venta, usando un rengln para cada tipo de documento.

Es obligatorio exigir la factura de las compras que realice el pequeo contribuyente, de lo contrario sancin.

Congreso de la Repblica. El valor que soporta la factura de pequeo contribuyente no genera derecho a crdito fiscal para compensacin o devolucin, para el comprador de los bienes o al adquiriente de los servicios, constituyendo dicho valor costo para efectos del Impuesto Sobre la Renta. Las caractersticas de estas facturas se desarrollarn en el reglamento de esta ley. Los contribuyentes inscritos en este rgimen, quedan relevados del pago y la presentacin de la declaracin anual, trimestral o mensual del Impuesto Sobre la Renta o de cualquier otro tributo acreditable al mismo. ARTO. 18 Reforma arto. 50 ARTICULO 50. Rgimen especial de pago del Impuesto. Los pequeos contribuyentes a que se refiere el artculo 47 de esta ley, que se acojan al rgimen especial, no tendrn la obligacin de presentar mensualmente la declaracin a que se refiere el artculo 40. El impuesto resultante por la diferencia entre los dbitos y crditos de cada perodo mensual, debern pagarlo por trimestre calendario vencido y en efectivo, en los bancos del sistema o instituciones habilitadas para el efecto, dentro del plazo establecido en el artculo 46 de esta ley. Si se produjeran remanentes de crdito fiscal, stos podrn trasladarse al perodo siguiente, hasta Artculo 50. Permanencia en el Rgimen de Pequeo Contribuyente. El contribuyente puede permanecer en este rgimen siempre que sus ingresos no superen la suma de ciento cincuenta mil quetzales (Q.150,000.00) durante el ao calendario anterior, al superar dicha suma deber solicitar su inscripcin al rgimen general, de lo contrario la Administracin Tributaria lo podr inscribir de oficio en el rgimen normal o general, dndole aviso de las nuevas obligaciones por los medios que estime convenientes y el perodo mensual a partir del cual inicia en el nuevo rgimen normal o general. Debe entenderse como rgimen normal o general

La factura de pequeo contribuyente no genera derecho a crdito fiscal, ni para compensar con dbito fiscal, ni para devolucin, pero s constituye costo para ISR.

Si no supera Q150,000.00 de ventas en ao calendario anterior, permanece en el rgimen de pequeo contribuyente. Si supera el lmite, deber inscribirse como contribuyente del rgimen general o la AT podr inscribirlo de oficio.

agotarlo, pero, en ningn caso, podr solicitarse su devolucin a la Direccin. Los pequeos contribuyentes, excepto los que prestan servicios profesionales, en sustitucin del rgimen especial de pago del impuesto a que se refiere el prrafo anterior, podrn optar por pagar una cuota fija trimestral equivalente al cinco por ciento (5%) de sus ingresos totales por ventas o prestacin de servicios. Cada pago trimestral lo efectuarn en las cajas fiscales o en los bancos del sistema habilitados para el efecto, utilizando el formulario de pago DRI-1 o el formulario que la Direccin proporcione para el efecto, dentro de los primeros diez (10) das hbiles de los meses de abril, julio, octubre y enero de cada ao. Para acogerse al rgimen de pago trimestral, los contribuyentes debern solicitar previamente autorizacin a la Direccin. Una vez otorgada sta, solamente podrn variar por cambio al rgimen general de declaracin mensual del impuesto, para lo cual no requerirn autorizacin expresa de la Direccin. Los pequeos contribuyentes que obtengan autorizacin para pagar la cuota fija trimestral equivalente al cinco por ciento (5%) de sus ingresos totales por venta o prestacin de servicios, quedan relevados de presentar: La declaracin anual a que

del Impuesto al Valor Agregado, el rgimen mensual en el que el contribuyente determina su obligacin tributaria y paga el impuesto, tomando en cuenta la diferencia entre el total de dbitos y el total de crditos fiscales generados en cada perodo impositivo.

se refiere el artculo 49 de esta ley y las declaraciones juradas de pagos trimestrales y de liquidacin definitiva anual del Impuesto Sobre la Renta. En todos los casos, los pequeos contribuyentes para el registro de sus operaciones de ventas quedan obligados a extender la factura y para el registro de sus operaciones de compras, debern exigir la factura por la adquisicin de bienes o servicios. ARTO. 19 Adicin arto. 52 A Artculo 52 A. Facturas Especiales por cuenta del productor de productos agropecuarios y artesanales. Los contribuyentes exportadores de productos agropecuarios, artesanales y productos reciclados, que estn registrados como tales por la Administracin Tributaria de conformidad con lo establecido en el Decreto 202006 del Congreso de la Repblica de Guatemala, deben emitir factura especial en todas las compras que efecten de dichos productos; tanto a personas individuales o jurdicas, excepto cuando dichas compras las efecten a productores autorizados y registrados ante la Administracin Tributaria como proveedores de los productos referidos a exportadores, quienes debern emitir la factura correspondiente. Los productores para ser autorizados y registrados por primera vez, deben presentar solicitud mediante declaracin jurada, en cualquier mes del ao, sin embargo la Se crea condiciona para efectos del IVA la emisin de facturas especiales que en el caso de exportadores de productos agropecuarios (animal y vegetal), artesanales (barro, madera, papel) y productos reciclados (chatarra) por las compras de dichos productos. En los dems casos, aplican las condiciones del artculo 52 LIVA. No harn la factura especial, si se trata de productores autorizados y registrados como proveedores de tales productos, quienes emitirn factura.

Se crean los requisitos para ser productores

autorizacin vencer en el mes de junio del siguiente ao. Todos los productores autorizados y registrados deben actualizarse ante la Administracin Tributaria, presentando declaracin jurada en junio de cada ao. Tanto para inscribirse como para actualizarse debern adjuntar a la declaracin jurada, los documentos siguientes: a) Solvencia fiscal o Constancia de estar al da en el cumplimiento de sus obligaciones tributarias; Certificacin emitida por el contador del productor de las ventas realizadas a exportadores de productos agropecuarios, artesanales y reciclados, de julio del ao anterior a junio del ao en que se solicita su actualizacin, adjuntando las facturas emitidas o facturas especiales; Documentacin que pruebe la propiedad, usufructo, arrendamiento, derechos de posesin u otro derecho real sobre el bien inmueble donde se cultiva el producto de exportacin y la extensin de dicho bien, donde se cra el ganado. Este requisito no aplica a los artesanos y productos reciclados.

autorizados y registrados ante la AT.

Autorizacin en cualquier momento, pero debe actualizarse en junio de cada ao.

b)

c)

d) Informe sobre la cantidad estimada de produccin para el perodo que se registra o actualiza, considerando, la extensin de la

tierra, tipo de producto y dems factores que incidan en la cantidad de producto o ganado a producir, la cual deber ser expresada en la misma unidad de medida que factura su produccin; el informe deber estar firmado por el contador autorizado, contribuyente o representante legal; e) Libro de salarios y planilla reportada al IGSS de sus trabajadores agrcolas, ganaderos, artesanales o en la operacin de reciclado. Documentacin de soporte de la compra de insumos agrcolas para la produccin del producto exportable, o de la materia prima en el caso de productos artesanales

f)

Cumplidos los requisitos anteriores, la Administracin Tributaria los autorizar y registrar por un ao. Los exportadores que compren a un productor autorizado, para no emitir factura especial, debern exigirle copia de la resolucin de autorizacin de la Administracin Tributaria, al iniciar la relacin comercial y atendiendo a la fecha de actualizacin del productor. La Administracin Tributaria podr cancelar la autorizacin y registro de un productor, cuando establezca que est comercializando producto

El exportador para no emitir factura especial, deber exigir copia de la resolucin de autorizacin.

Si el productor autorizado, comercializa con bienes de

agropecuario, artesanal, productos reciclados, de otros productores o fabricantes o realiza operaciones de comercializacin ajenas a su produccin agrcola, ganadera, artesanal u operacin de reciclado. Para lo anterior, deber notificarle al productor la resolucin de cancelacin de su autorizacin, concedindole la audiencia correspondiente por el plazo de cinco (5) das, para que se pronuncie y presente las pruebas de descargo; agotado el plazo de la audiencia se emitir resolucin de cancelacin de la autorizacin o de autorizacin a continuar como productor autorizado. La resolucin de cancelacin de la autorizacin tiene efectos suspensivos para el productor solicitante, por lo que mientras dure el proceso administrativo o judicial, el exportador al realizar compras al productor afectado por la resolucin, deber emitirle la factura especial y proceder a efectuar las retenciones correspondientes. Los contribuyentes autorizados y registrados de la Administracin Tributaria como exportadores de los productores agropecuarios, artesanales o productos reciclados, no enterarn el Impuesto al Valor Agregado retenido en las facturas especiales. El impuesto retenido lo consignarn a la vez como dbito y crdito fiscal, para fines de registros contables y de presentacin de la declaracin mensual electrnica; a dicha declaracin debern acompaar como anexo, el

otros productores y no los produce, se cancela la autorizacin.

Mientras dure la suspensin de la autorizacin del productor, el exportador har facturas especiales.

El exportador, no enterar el impuesto retenido, lo consignar y declarar como crdito y dbito fiscal a la vez.

detalle de las facturas especiales emitidas durante el perodo impositivo. En consecuencia, dichos contribuyentes en ningn caso podrn solicitar devolucin de crdito fiscal por la emisin de facturas especiales. Cuando el exportador realice compra de productos agropecuarios, artesanales o productos reciclados destinados a la exportacin a travs de intermediarios, el exportador deber emitir una factura especial al intermediario, reteniendo el impuesto al valor agregado y el impuesto sobre la renta que corresponda. Los intermediarios de productos agropecuarios, artesanales o productos reciclados, destinados a la exportacin, al momento de efectuar las copras a intermediarios, sean personas individuales o jurdicas, a productores no autorizados ni registrados ante la administracin tributaria como proveedores de los productos referidos, no emitirn la factura especial a que se refiere el artculo 52 de esta ley y en su lugar debern emitir notas de abono debidamente autorizadas por la administracin tributaria, las cuales no podrn exceder el monto vendido al exportador. Artculo 57 A. Obligacin de los Registros Pblicos. Los Registros Pblicos estn obligados a exigir la presentacin del documento en que conste el pago del impuesto establecido en esta Ley, cuando corresponda, y el Registro General de la Propiedad adems de la obligacin anterior,

Adjuntar detalle de facturas especiales emitidas a la declaracin mensual. No procede devolucin por el impuesto retenido.

Ejemplo que dio Omar Franco

ARTO. 20 Adicin arto. 57 A

Se obliga a los registros pblicos a que exijan la presentacin del recibo de pago del IVA e IUSI del ltimo trimestre para realizar las inscripciones, segn corresponda.

ARTO. 21 Adicin arto. 57 B

debe exigir la presentacin del recibo de pago que corresponda al ltimo trimestre vencido del Impuesto nico Sobre Inmuebles, requisito sin el cual no se efectuarn las inscripciones, anotaciones u operaciones en los mismos, en tanto no se subsane. Artculo 57 B. Declaracin por el vendedor de vehculos. Las personas individuales, jurdicas y entes que hayan transferido la propiedad de vehculos, podrn dar aviso cuando transcurran treinta (30) das, sin que el comprador haya solicitado al Registro Fiscal de Vehculos la inscripcin de la transferencia de dominio. Este aviso debe presentarse como declaracin jurada en la cual manifiesta que ha transferido el dominio del vehculo y que en consecuencia, solicita que la Administracin Tributaria realice la anotacin correspondiente en el Registro Fiscal de Vehculos con los datos del comprador. La Administracin Tributaria atender la gestin del vendedor, cuando en sus registros conste que es el propietario. La Administracin Tributaria est facultada para requerir y corroborar la autenticidad de los documentos que se presentan. Artculo 57 C. Obligacin de pago del comprador del vehculo. Una vez se efecte la anotacin derivada del aviso de transferencia de propiedad del vehculo, la Administracin Tributaria requerir administrativamente al comprador el pago del impuesto adeudado, el

El vendedor de un vehculo, transcurridos 30 das despus de la venta, puede dar aviso a la SAT para que haga la anotacin en el registro fiscal de vehculos. Es una anotacin preventiva, no implica el cambio del registro definitivo, para gestionar ante el nuevo propietario el pago y traspaso correspondiente.

Se dar trmite a la gestin, cuando conste que lo hace el propietario registrado. Se podr corroborar la autenticidad de los documentos.

ARTO. 22 Adicin arto. 57 C

Despus del aviso, la AT har la gestin administrativa de cobro del impuesto adeudado, que deber ser pagado en 5 das hbiles despus de requerido.

que debe efectuarse dentro del plazo de cinco (5) das, contados a partir del da siguiente de la notificacin del requerimiento o demostrar que ya lo efectu. De no obtenerse el pago correspondiente, se emitir la resolucin correspondiente y la certificacin de la misma constituir ttulo ejecutivo, para hacer efectivo el cobro por la va Econmica Coactiva. Artculo 57 D. Obligacin de presentacin electrnica del detalle de las compras y ventas. Los contribuyentes que sean calificados por la Administracin Tributaria como especiales debern presentar en forma electrnica, cada seis meses, como mximo, informe detallado de las compras y ventas efectuadas en dicho perodo semestral, en forma cronolgica. Dicho informe deber contener como mnimo los siguientes requisitos: a) El nmero de identificacin tributaria del comprador o vendedor; El nombre del comprador o vendedor; El monto de la compra o venta consignado en las facturas; y,

Si no se obtiene el pago, emitir resolucin, que ser ttulo ejecutivo para el cobro econmico coactivo.

ARTO. 23 Adicin arto. 57 D

Los contribuyentes especiales, deben presentar en forma electrnica cada 6 meses, informe de ventas y compras de dicho perodo. Para darle validez legal al acuerdo del Directorio por medio del cual se creo asistelibros y as obligar a su cumplimiento. El mnimo es lo determinado en la norma, pero puede solicitarse ms.

b) c)

d) ARTO. 24 En el caso de venta de bienes o prestacin de

Fecha de las compras o ventas consignada en las facturas. En el caso de venta de bienes o prestacin de

Reforma 4 prrafo arto. 2 LEY FAT (20-2006)

ARTO.25 Reforma penltimo Prrafo arto.12

ARTO.26 Reforma segundo prrafo arto. 13

servicios al crdito, el vendedor o prestador de servicios emitir la factura conforme a lo establecido en el artculo 34 de la Ley del Impuesto al Valor Agregado, por lo que la retencin que corresponda, se realizar en el momento de la entrega y emisin de la factura, al igual que la entrega de la respectiva constancia de retencin prenumerada, autorizada por la Administracin Tributaria y en la cual se har constar el monto del impuesto retenido conforme al porcentaje que corresponda. La Superintendencia de Administracin Tributaria est facultada para verificar el cumplimiento de lo antes dispuesto y en caso detecte que un agente incurre en uno de los supuestos indicados en los numerales precedentes o no cumpla con los requisitos establecidos en el artculo 8 del presente decreto, proceder a notificarle la suspensin como agente de retencin. La activacin consistir en un aviso de la Superintendencia de Administracin Tributaria al agente de retencin para que pueda dar inicio a las operaciones de retencin conforme a esta ley. La desactivacin consistir en un aviso de la Superintendencia de Administracin Tributaria al agente de retencin que debe suspender sus operaciones de retencin, este aviso podr derivarse de situaciones tcnicas, informticas, de riesgo de incumplimiento de las obligaciones como agente de retencin, establecidas por la Administracin Tributaria. La suspensin se regir por las normas establecidas en los artculos 8 y 12

servicios, el vendedor o prestador de servicios emitir la factura conforme a lo establecido en el artculo 34 de la Ley del Impuesto al Valor Agregado; y la retencin que corresponda se realizar en el momento de la solicitud del pago del Comprobante nico de Registro de Egresos, al igual que la entrega de la respectiva constancia de retencin prenumerada, autorizada por la Administracin Tributaria y en la cual se har constar el monto del impuesto retenido conforme al porcentaje que corresponda. La Administracin Tributaria est facultada para verificar el cumplimiento de lo antes dispuesto y en caso detecte que un agente incurre en uno de los supuestos indicados en los numerales precedentes o no cumpla con las obligaciones establecidas en el artculo 7 del presente Decreto, proceder a notificarle la suspensin como agente de retencin. La activacin consistir en un aviso de la Administracin Tributaria al agente de retencin para que pueda dar inicio a las operaciones de retencin. La desactivacin consistir en un aviso de la Administracin Tributaria al agente de retencin que debe suspender sus operaciones de retencin, debido a la existencia de situaciones de riesgo o de incumplimiento de las obligaciones como agente de retencin, establecidas por la Administracin Tributaria. La suspensin se regir por lo dispuesto en los artculos 7 y 12 de esta Ley y el comportamiento tributario de los contribuyentes.

Se corrigi un error de la ley anterior.

Se indica la causa por la cual a un agente retenedor se le retira su facultad de retener.

ARTO.27 Reforma arto. 20

de esta ley y la conducta tributaria de los contribuyentes. Artculo 20. Efectos Tributarios. Los pagos que realicen los contribuyentes para respaldar costos y gastos deducibles o constituyan crditos fiscales y dems egresos con efectos tributarios, que sean mayores a cincuenta mil quetzales (Q.50.000.00), debern realizarse por cualquier medio que establezca el sistema bancario, que individualice al beneficiario, distinto al efectivo. Dichos pagos tambin podrn realizarse utilizando tarjeta de crdito o de dbito, independientemente de la documentacin legal que corresponda. Las operaciones que generen obligacin tributaria y que se realicen por medio de permuta, mutuo de bienes no dinerarios u otro tipo de actos en los que no pueda utilizarse los medios de pago establecidos por el sistema bancario, debern formalizarse en escritura pblica.

Artculo 20. Efectos Tributarios. Los pagos que realicen los contribuyentes para respaldar costos y gastos deducibles o constituyan crditos fiscales y dems egresos con efectos tributarios, a partir de treinta mil quetzales (Q.30,000.00), deben realizarse por cualquier medio que faciliten los bancos del sistema, distinto al dinero efectivo, en el que se individualice a quien venda los bienes o preste los servicios objetos del pago. Dichos pagos tambin podrn realizarse utilizando tarjeta de crdito, de dbito o medios similares, independientemente de la documentacin legal que corresponda. Para efectos de este artculo, se entender que existe una sola operacin cuando se realicen pagos a un mismo proveedor durante un mes calendario, o bien cuando en una operacin igual o superior al monto indicado en el prrafo anterior, el pago se efecte parcialmente o se fraccione el mismo. En ambos casos deben utilizar los medios indicados en este artculo, de lo contrario el gasto no se considerar deducible y tampoco generar derecho a crdito fiscal. Las obligaciones tributarias que se generen por la permuta, mutuo de bienes no dinerarios u otra clase de actos o contratos, que se paguen por medio distinto al pago en dinero en efectivo o por cualquier medio que proporcionen los bancos

Se bajo el monto para obligar a la bancarizacin de Q50,000.00 a Q30,000.00

Se procura que no se fraccionen los pagos, para el efecto se considera que si existen varios pagos a un mismo proveedor en un mismo mes, estos quedan sujetos a la obligacin de bancarizacin. Se hace el cmputo del mes calendario a partir del primer pago

del sistema o por medio de tarjetas de crdito o de dbito, deben formalizarse en escritura pblica. ARTO.28 Reforma arto.21 Artculo 21. Obligacin de registro y archivo. Para efectos tributarios, las personas individuales o jurdicas que realicen transacciones comerciales por un monto mayor a cincuenta mil quetzales (Q.50,000.00), debern conservar en sus archivos contables por el plazo de cuatro aos, los estados de cuenta de depsitos monetarios o de ahorro, los estados de cuenta en el caso de tarjetas de crdito, as como cualquier otro documento que compruebe la operacin bancaria efectuada que individualice al beneficiario, sin perjuicio de la obligacin de resguardar los documentos contables que establezcan otras leyes. Asimismo, las personas individuales o jurdicas, obligadas a llevar contabilidad de acuerdo con el Cdigo de Comercio, debern registrar en la misma tales pagos. ARTICULO 25.- La placa de circulacin es la identificacin visible de registro nico y permanente de los vehculos. Las caractersticas de las placas de circulacin sern establecidas en el Reglamento de esta ley sin embargo. Artculo 21. Obligacin de registro y archivo. Para efectos tributarios, las personas individuales o jurdicas que realicen transacciones comerciales conforme el artculo anterior por un monto a partir de treinta mil quetzales (Q.30,000.00), deben conservar en sus archivos contables por el plazo de cuatro aos, los estados de cuenta de depsitos monetarios o de ahorro, los estados de cuenta en el caso de tarjetas de crdito, as como cualquier otro documento que compruebe la operacin bancaria efectuada que individualice al beneficiario, sin perjuicio de la obligacin de resguardar los documentos contables que establezcan otras leyes. Asimismo, las personas individuales o jurdicas, obligadas a llevar contabilidad de acuerdo con el Cdigo de Comercio y otras leyes, deben registrar en la misma tales pagos. Artculo 25. La placa de circulacin es el distintivo de identificacin permanente y visible de los vehculos. Las caractersticas de las placas de circulacin sern establecidas en el Reglamento de esta ley. La Administracin Tributaria nicamente proporcionar placas para uso comercial, de transporte de personas o carga, transporte escolar, uso agrcola, industrial, de construccin, Derivado de la tarifa preferencial que aplica para ciertos vehculos, deben cumplirse con los requisitos establecidos, para evitar aprovechamientos indebidos, al comparar

ARTO. 29 Reforma arto.25 LEY IMPUESTO CIRCULACIN DE VEHICULOS

de servicios o de distribuidor, a los vehculos propiedad de contribuyentes que se encuentren inscritos ante la Administracin Tributaria como contribuyentes del Impuesto al Valor Agregado y a otros impuestos si corresponde. En los casos de enajenacin de vehculos anteriormente mencionados, la Administracin Tributaria debe verificar si el nuevo propietario se encuentra inscrito como contribuyente del Impuesto al Valor Agregado y a otros impuestos si corresponde, en caso contrario la Administracin Tributaria de oficio realizar el cambio de tipo y serie del distintivo de identificacin de vehculo. Artculo 31. Los contribuyentes que no efecten el pago del impuesto en el plazo establecido en esta Ley, incurrirn automticamente en la infraccin de omisin de pago de tributos, a partir del da siguiente al del vencimiento de la obligacin de pago y se sancionar con multa del cien por ciento (100%) del impuesto omitido, adems del pago de los intereses respectivos. Los contribuyentes que realicen el pago del impuesto, sin requerimiento de la Administracin Tributaria, tendrn derecho a la rebaja de la multa en un 75%. En cuanto a infracciones a los deberes formales establecidos en esta Ley, se aplicarn las sanciones sealadas en el Cdigo Tributario,

vehculos comerciales versus particulares.

ARTO.30 Reforma arto.31

ARTICULO 31.- Por no dar el aviso a que se refieren los numerales uno (1) y dos (2) del Artculo 22 de esta ley, se pagar una multa de CIEN QUETZALES (Q.100.00). Las personas afectas al pago del impuesto, sern las responsables del pago del mismo, sus multas e intereses. En ningn caso las multas establecidas por esta ley, podrn ser rebajadas, exoneradas o condonadas por la Direccin General de Rentas Internas o el Ministerio de Finanzas Pblicas, el valor de las multas ser destinado en la misma proporcin y a las mismas entidades indicadas en los Artculos 5, 6, 7, 8, y 9.

Se instituye una multa equivalente al impuesto por la omisin de su pago en el plazo estipulado. La multa es automtica, no se necesita que exista requerimiento o verificacin de la AT.

Cabe la rebaja del 75% en la multa por pago voluntario antes de ser requerido por la SAT. No aplica la mora.